16 ноября депутаты Верховной Рады зарегистрировали проект закона №5401 «Об отмене в Украине налога на добавленную стоимость». В пояснительной записке отмечается, что данный налог является, ни больше, ни меньше, дискриминационным и коррупционным, особенно в части его возмещения. «В Налоговом кодексе налоговые льготы для определенных субъектов хозяйствования занимают более 20 страниц», – говорится в пояснительной записке. Инвестиционный аналитик Иван Угляница разобрался в преимуществах и недостатках такого решения и рассказал, какими будут последствия, если проект закона все же примут.

За налогом на добавленную стоимость у нас давно и прочно закрепился образ «самого коррупционного налога» – до такой степени, что особо впечатлительные народные депутаты периодически предлагают его отменить. «Логика» подобных попыток примерно такова: чтобы деньги не воровали, нужно отменить деньги. При этом не говорится, что поступления от НДС формируют более 40% госбюджета и 30% сводного бюджета страны. А об альтернативах, которые бы позволили закрыть пробоину в казне, авторы таких предложений скромно умалчивают.

Впрочем, законопроекты вроде «Об отмене Налога на добавленную стоимость» не стоят того, чтобы их серьезно обсуждать. В целом, такие попытки в нынешней ситуации и с таким уровнем подготовки никакой не имеют перспективы вообще, как и многие другие налоговые «инициативы», которые подаются практически «с голоса», без малейшего просчета последствий, разумного экономического обоснования и согласования налоговой системы в целом.

Последние эксперименты с единым социальным налогом, с повышением минимальной заработной платы, с повышением среднего пенсионного возраста (включая ограничение возможности раннего выхода на пенсию), урезанием пенсий для работающих граждан и так далее только подтверждают общий подход к «фискальной политике», который состоит практически на 100% из проб и ошибок.

Все эти попытки угадать правильную кнопку на пульте управления космическом кораблем, чтобы его запустить, и составляют сейчас налоговую и экономическую политику страны. Справедливости ради стоит сказать: не только госсектор грешит такими «инициативами с голоса», как упомянутая уже отмена НДС, но и частный сектор, представленный различными инициативными группами, которые применяют точно такой же подход.

К примеру, авторы данного законопроекта (5401) и подобных инициатив среди аргументов приводят все, что только можно, вплоть до обвинения НДС в убийстве Кеннеди. Например, среди перечисленных, можно отметить:

- Наличие большого числа различных льгот по уплате. Почему тогда не убрать «лишние» льготы? Зачем головную боль лечить гильотиной?

- «Фискальная нестабильность» – видимо, под этим подразумевается высокая волатильность поступлений по данному налогу. Что не есть правдивым утверждением, как будет проиллюстрировано ниже.

- Рост возмещенного НДС к уплаченному – что тоже, мягко говоря, является очень спорным утверждением, и очень зависит в том числе от структуры и динамики внешней торговли страны. Сама же проблема «разорванной цепочки», когда не уплачивается часть налога по импорту, но при этом предъявляется к возмещению налог, уплаченный по экспортной части, либо формируется фиктивный налоговый кредит – не нова и для многих развитых стран. Проблемы такого порядка должны решаться с помощью правоохранительных органов, а не налога как такового. Любой налог не будет собираться сам собой – в этом суть государственной власти и соответствующих рычагов.

- Уклонение от уплаты налога многими субъектами – с этим аргументом сложно спорить. Очевидно только то, что, как и в случае с «фискальной нестабильностью», данные скорее говорят о том, что уровень собираемости налогов (и НДС в частности) не ухудшился относительно экономики, а местами и улучшился, как показано на графике ниже.

- Отсутствие НДС в развитых странах – в пример приводится США. При этом не говорится, что в других странах НДС заменяется налогом с оборота (выручки), который имеет свои особенности. Во многих странах, как и в Украине, НДС показал себя эффективный и удобным налогом на потребление (с точки зрения его уплаты и наполнения бюджета). К примеру, в той же Великобритании поступления от НДС формируют около 13-15% доходов бюджета, в Китае более 20%, и около 60% – в Индии.

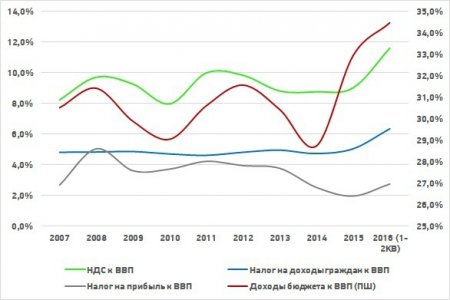

Отношение налоговых поступлений и доходов бюджета к ВВП

Как видно из представленного графика, собираемость НДС к экономике за последние годы не только не упала, но и выросла. Здесь мы не касаемся вопроса фискального давления на потребителя и экономику, поскольку это предмет более глубокого изучения и дискуссии, а больше приводим иллюстрацию к так называемой «фискальной нестабильности».

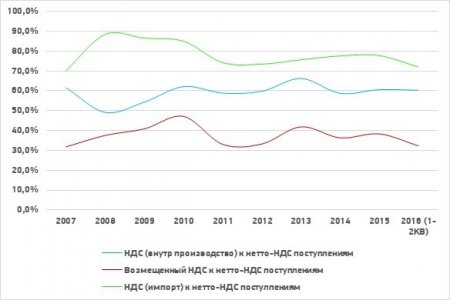

Рост возмещения НДС в структуре налога тоже, мягко говоря, сложно подтвердить без жонглирования данными. Скорее, прослеживается обратная картинка – возмещенный налог сокращается в общей структуре.

Доли основных составляющих поступлений НДС к нетто-поступлениям налога

Если же считать возмещение как отношение к налогу, уплаченному при импорте, то в таком случае речь уже может идти о некотором манипулировании данными, поскольку ввиду падения курса национальной валюты, снижения реальных доходов населения и общего экономического кризиса в стране, объем импорта в реальном выражении заметно сократился.

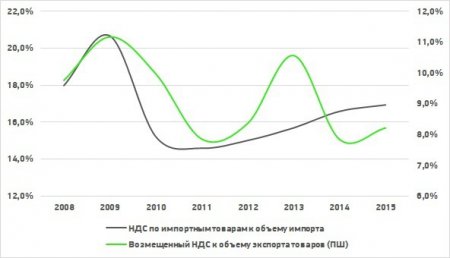

При этом НДС, полученный с импортных товаров, как отношение к импорту, стабильно повышается с 2009 года. Хотя и резкое падение после 2009 года этого показателя вызывает ряд вопросов. Часть из которых, по всей видимости, могут объясняться не только экономическими факторами, но и политическими – смена власти в 2010 и 2013 годах – на многих графиках видны характерные «пики» или «провалы».

Соотношение НДС-составляющих к показателям внешней торговли товарами

Таким образом, можно сказать, что в целом данные не подтверждают основных постулатов, изложенных в пояснительной записке к законопроекту, равно, как и так называемые «общие места», которые часто считаются очевидными, но данными не подтверждаются.

Здесь стоит еще раз отметить, что сказанное относится к фискальной составляющей налога, то есть, насколько эффективно он выполняет функцию наполнения бюджета в существующей системе координат. Более важный вопрос – как существующая система наполнения бюджета и налоги влияют на ожидания людей и бизнеса? И речь в этом случае должна идти не только об НДС, налоговой системе в целом, а о комплексном подходе к социально-экономическому развитию страны и реальному переформатированию многих составляющих существующей системы.